年整个汽车起重机市场情况到底如何,各大品牌在市场的行业地位和变化又是如何?

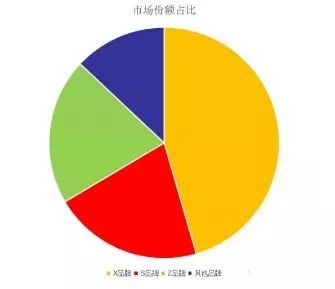

徐工在汽车吊领域一家独大格局保持了很多年,从上牌保险数据看,2018年徐工国内市场占有率随市场的增长,继续高歌猛进,与2017年相比提升接近3.5个百分比,接近46%,超排名第二、第三总和,但与上一周期占比最高尚有3个百分点的差距,基于徐工近几年产品竞争力的提升,这也客观印证市场高点尚未到来。因此,行业第一的品牌地位徐工进一步稳固。

就全国所有区域而言,徐工仅在广东和宁夏两个区域销量较竞品弱,其余区域全面领先。其中,徐工销售前五区域江苏、山东、河北、河南、广东销量占其总量的45%左右,集中度相当高。而三大品牌竞争胶着的区域有浙江、湖北、江西、福建、山西、新疆、四川、广西,其中未来1-2年大概率可能被超的区域有浙江、湖北、江西、福建,值得重视。

总体而言,销量最大的两个机型依次是25吨5节臂和20吨5节臂;就全型谱机型而言,徐工均有竞争优势,特别在12、20、25主销机型上总量优势显著。而差距最小的机型大多分布在在三大品牌竞争激烈的70-80吨级市场,三大家差距甚小,徐工80吨6节臂进入市场销量不错。

明后两年徐工在全系列机型中,危机最大的分别是12、55、80吨三大产品,有可能会被颠覆,8吨、25吨5节臂受竞争冲击将非常大概率。

起重机械特别是汽车起重机作为徐工的拳头产品,行业地位一如既往的强大,其强悍的地位主要得力于25吨及以下产品的市场占有率,随着三一的强势上升,特别是25吨T系列新款的上市,以及12吨、8吨小吨位产品的全方面进入市场,未来徐工一家独大的格局有可能受到最强大的挑战,危机并存将是未来2-3年更多的可能。

细分来分析,促进三一市场占有率提升的主要机型为25吨5节臂、20吨5节臂、55吨、12吨、80吨等产品。提升最明显的25吨5节臂和20吨5节臂,究其缘由毋庸置疑T系列25吨新款的上市带来极大的利好,20吨5节臂赢得了原25吨四节臂、5节臂部分市场,抢占了更对竞品的市场;其次,小吨位12吨各区域开始大批量销售,为整体市场占有率提升起到1个点的来动作用,另外,55吨和80吨6节臂T系列新款吊装性能很优秀,进一步强化在这代机型上的优势。

总的来说,中小吨位市场占有率提升起到了至关重要作用,而这种蝴蝶效应在2019年会更加有表现力。可以预测,已经上市的8吨,未来也将为市场占有率的提升贡献1个百分点的力量。

从区域销售的情况去看,三一在广东和宁夏地区优势较大,广东区域从不相上下到绝对领先(三一销量为所有竞争品牌销售总和近2倍),宁夏从数据反应上亦是如此,考虑到宁夏地区有其他保险因素等影响,但能确定的是宁夏的一马当先的优势也已建立。

而竞争胶着区域中,接下来非常看好的是浙江、江西、重庆、湖北区域的超越,其他竞争差距拉小的陕西、四川、安徽、福建、广西、贵州、云南、新疆亦存在无限可能;市场体量较大,基础尚好发展空间巨大的河北、山东值得期待。

三一凭借着优质的服务和更好的产品的质量,再加上母品牌多年沉淀下来的品牌影响力,将拥有更多可能。

从分吨位来分析,2018年三一打得最漂亮是其25吨5节臂(占有率上升到超17%)、20吨5节臂(占有率上升到约36%)、55吨、80吨和12吨。尽管25吨5节臂占有率依然排第三,但进步明显,而且是今后占有率提升的关键;20吨5节臂则是漂亮一仗,拉近与第一的差距,超第三名是巨大的距离;55吨是100吨级唯一一个领先机型(占有率接近国内销量50%),是另外的品牌销量总和;80吨则形成三足鼎立的竞争态势。

唯一存在遗憾的是100吨级以上机型建立的竞争优势,最近几年有所松动,从数据上反应,徐工已经重回第一,而且取得较大的竞争优势,当然这也有一定的可能与三一当前的市场战略有关,也有一定的可能与三一在市场低谷时期大吨位逾期还款风险反思有关。但最为惋惜的是近年缺乏前瞻性产品,无论从细分市场,还是趋势性产品研制,其深度和高度,值得尤为重视和思考。

从整体数据分析来看,中联汽车吊市场占有率超20.5%,较2017年提升2个百分点,销售量略弱于三一,但在某些产品上,中联的地位短时间之内还是难以撼动。如中联25吨5节臂汽车吊,相比三一而言,依然有超千台的优势;70-80吨级机型中,历史型谱更丰富,新上市的80吨6节臂快速补位,市场之间的竞争优势依然居三大品牌的第一位;100吨级以上的产品亦取得了较好的发展,排名第二。因此,总的来说,主销机型优势仍在,总实力依旧强大。

2018年最让中联失落的机型应该是20吨5节臂机型,曾经领先三一一年多时间推出市场的20吨5节臂机型居然在销量上较三一少近千台,销量萎缩至此,几乎能说输在一个机型上。另外,在20吨以下机型上,中联重视远低于三一,12吨销量非常低,三一8吨推出市场后,在20吨及以下市场上,三一或可拉开2个百分点,这对市场占有率与三一较量中有非常大的影响。在三一保有量逐步迫近的时间点,年销量如果进一步拉开,对未来市场用户口碑有一定影响。

从区域销售情况去看,中联依然稳住了自己的大本营——湖南,湖南地区的销量是另外的品牌之和。而中联其他强势区域,有14个区域依然捍卫行业第二,云南、新疆、河南、河北、广西、北京、贵州等地区的销量也不错,不仅守住第二还有较大的优势,中联多年来积累下来的品牌影响力,拥有着一批忠实的客户。

比较可惜的是吊装市场较大的广东、山东、浙江三省中联优势已经逐步丧失,如何挽回这三大重要市场客户应该是中联区域重点策略之一。而湖北、陕西、四川、云贵、江西等区域稳重需要求进,否则也有进一步下滑的危机。

从产品线本身来看,中联多年来的发展,已形成了较为全面的产品线吨级中,一直型谱非常全,而且竞争力一直排名前二。20吨、25吨、35吨、55吨、70吨、80吨,经常在同一个吨级里面能够以2到3款产品夹击竞争对手。中联25吨5节臂机型依然是中联的中流砥柱,好多中联25吨吊友非常自豪,市场竞争力相当的好,用户口碑也很好。70-80吨型谱竞争力上,尽管激烈,三大家胶着,但中联优势依然保持住。

随着三大家,甚至柳工、福田等品牌在20吨、25吨、55吨市场的成熟,三一在中小吨位上的积累,特别是T系列,直指25、55、80三款核心产品,竞争力很强大。而中联在25吨四节臂、55吨、20吨5节臂、12吨等几个机型上逐步均不占优势。

产品竞争力的下降,根本的原因是研发人力资源的投入问题,值得期待的是2018年中联对研发资源再次加大投入,可以期待其产品竞争力的回升。

声明:本文由入驻搜狐公众平台的作者撰写,除搜狐官方账号外,观点仅代表作者本人,不代表搜狐立场。